名家專欄/244萬用了沒?徐佳馨教你看懂遺產稅、贈與稅

文/徐佳馨

最近小溫爸爸常常覺得自己身體不那麼好使,聽到隔壁李媽媽家因為當初財產沒規劃好,現在兄弟姊妹不相往來,興起了想要把資產先預作分配的念頭,又聽說贈與稅和遺產稅都有免稅額,很想知道贈與稅、遺產稅到底怎麼回事?今天這篇文章就來告訴你,這兩種稅是什麼。

高齡化與少子化下,繼承與贈與不動產成為顯學,至於繼承和贈與要怎麼「稅」?聽起來很玄,其實沒有那麼難。

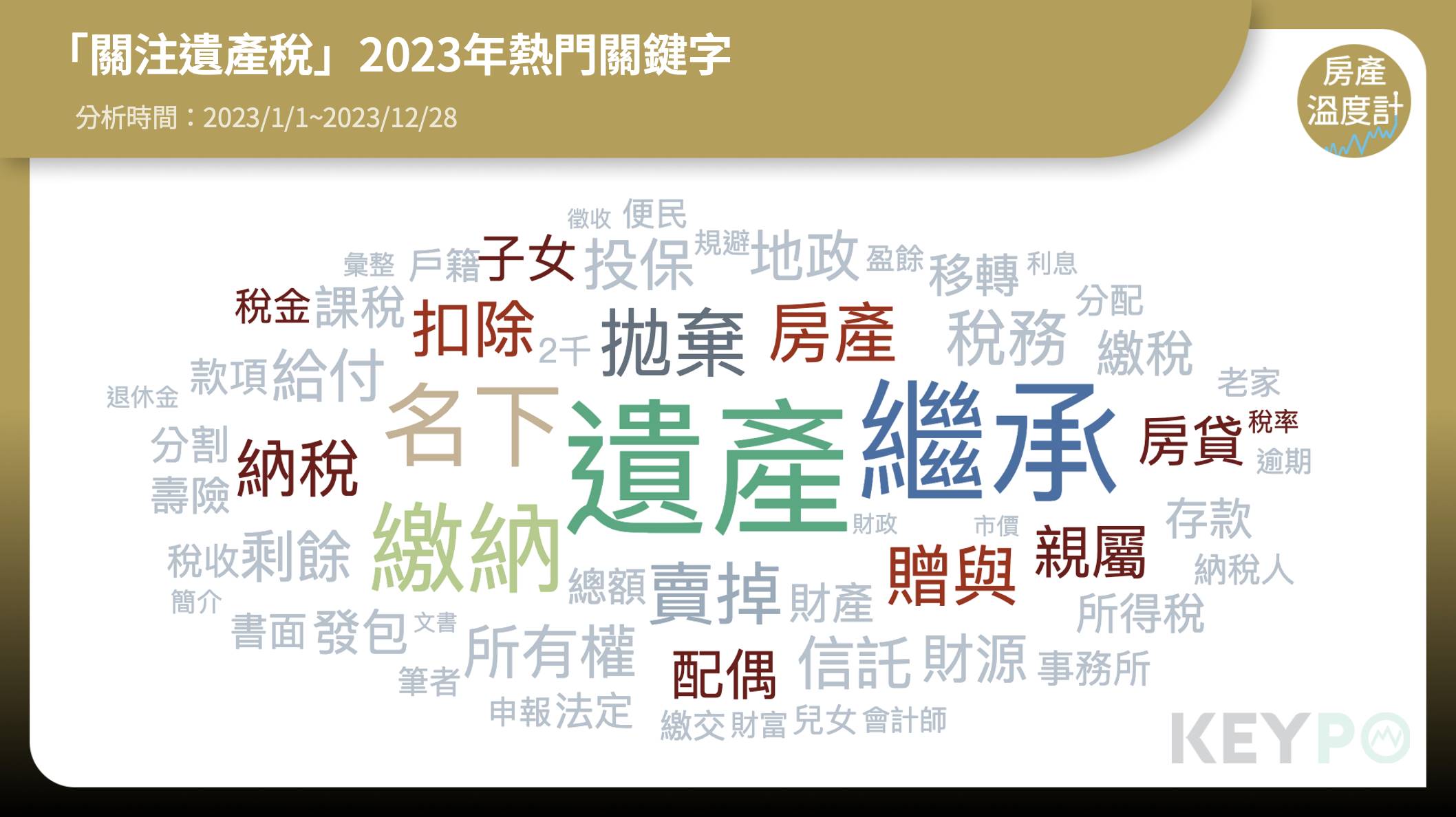

《房產溫度計》透過《KEYPO大數據關鍵引擎》輿情分析(日期:2023/1/1~2023/12/28 )統計調查,討論遺產稅的熱門關鍵字包括了配偶、子女等繼承身份,稅金、扣除、納稅、拋棄、贈與等話題,網路聲量超過八千筆。

image source:《KEYPO大數據關鍵引擎》輿情分析系統

簡單說,在不做任何特殊操作的前提下,記得一個大原則「生前贈與要課贈與稅,身後移轉要課遺產稅。」

贈與稅

一個人要將財產送給另一個人的時候,需要繳納的稅賦。根據「遺產及贈與稅法」第 4 條,贈與稅所稱的『 財產 』,涵蓋不動產、動產及其他一切有財產價值的權利,包括土地、房屋、現金、股票等等,幾乎只要是值錢的東西都會被課稅。

贈與的財產之價值應以贈與時之時價為準,如果是土地則以土地公告現值或評定標準價格、如果是房屋則以房屋評定標準價格來計算贈與的價值。贈與的財產如果是上市、上櫃公司股票,則以贈與日該股票收盤價為贈與價值,若是興櫃股票在證券商營業處所買賣之有價證券,則以贈與日該證券之加權平均成交價估定之,贈與日無交易價格者,依贈與日前最後一日之上市、上櫃收盤價或興櫃股票加權平均成交價估定之,如果是未上市、上櫃且非興櫃的公司股票(或股權)或是獨資合夥商號的出資額,則是以該公司或該商號資產淨值來計算贈與額。如果獨資或合夥商號屬小規模營利事業,以登記資本額估算。有價證券初次上市或上櫃者,於其契約經證券主管機關核准後,至掛牌買賣前應依贈與日該項證券之承銷價格或推薦證券商認購之價格估定之。信託利益財產價值之計算依遺產及贈與稅法第10條之2規定辦理。

不過還好,贈與稅每年都有「免稅額」,目前財政部財稅入口網站公布的資料,2023年贈與稅免稅額是一年244萬元。

如果有點急,很多人會選擇在年底的時候贈與一次,下一個年度再贈與另一次,達到快速移轉的目的。

〖課稅對象〗

除非有行蹤不明、超過期限未繳納,而且國內無財產可以執行、死亡時贈與稅還沒開始課徵。不然都是『 贈與人 』。贈與人必須在「贈與日後30天」內,向當地國稅局總局或所屬分局、稽徵所辦理申報。如果時間太趕而難以如期申報,可以透過書面資料向主管機關提出延長申報的申請,最長可以延長3個月。

〖贈與稅怎麼算〗

與一般的稅相同,分為『 稅基 』與『 稅率 』兩個部分:

贈與稅稅基是以『每人每年贈與總額』,扣除『免稅額度』、『受贈人負擔部分』、『不計入贈與稅的部分』等作為課稅基礎。

〖不用課贈與稅的例外狀況〗

在以下幾種狀況下,是不用課徵贈與稅的:

▶夫妻間的財產轉移

▶贈與公益團體:如果受贈人是財團法人,而且是行政院規定符合標準的教育、文化、公益慈善或宗教團體等,那這筆贈與就可以不計入贈與稅額的計算。

▶贈與農地:依據「農業發展條例」,贈與農地可免徵贈與稅。但要是受贈後五年內,土地沒有繼續作農業使用,政府就能依法追討稅賦。

▶子女婚嫁當年贈與:子女出嫁當年,父母各有固定100萬的額度可以贈與且不用擔心被課徵贈與稅。

〖房地贈與時的稅負〗

不動產贈與時比較麻煩,除了贈與雙方需將不動產權轉移登記申請書等文件提交至土地登記機關辦理。辦理完成後,受贈方才成為該不動產的合法所有權人這事情外,還有三種稅負要申報繳交。

土地增值稅

土地增值稅是指在不動產轉移或流通時,針對土地價值上漲部分所徵收的稅款。所以贈與人在辦理不動產交易時,需要向稅務機關申報土地增值稅。

但要特別注意,土地增值稅一生一次的優惠只能用在買賣,所以有一些家長為了要節稅,會採取買賣移轉而不是用贈與移轉。

契稅

在不動產轉移過程中,根據不動產的價格或評估值徵收的稅款。

受贈人需在辦理不動產交易時向稅務機關申報契稅,而土地部分因為已經課徵土地增值稅,所以契稅主要是針對房屋的買賣或移轉部分進行課徵。

遺產稅

當一個人(經常居住中華民國境外之中華民國國民,或非中華民國國民死亡時,在中華民國境內遺有財產者)死亡之後,遺留下財產(包括動產、不動產及一切有財產價值之權利)給繼承人時,政府針對這些財產所課徵的財產稅,繼承人必須在遺產稅繳完後才可以繼承財產,一般來說,被繼承人死亡日起6個月內,向被繼承人死亡時戶籍所在地之國稅局或所屬分局、稽徵所申報。

「遺產稅免稅額」指的就是遺產總額中可以被免除掉的一定金額,如果免除後遺產總額為負數或是 0 元,就可以不用繳納遺產稅。

〖遺產稅之納稅義務人〗

(一) 有遺囑執行人者,為遺囑執行人。

(二) 無遺囑執行人者,為繼承人及受遺贈人。

(三) 無遺囑執行人及繼承人者,為依法選定之遺產管理人。

〖如何計算應納遺產稅〗

(一) 遺產總額:被繼承人死亡時,全部遺產加上死亡前二年內贈與配偶、依民法第1138條及第1140條規定之各順序繼承人及上述各順序繼承人之配偶之財產後之金額。

遺產價值的計算,以被繼承人死亡時的時價為準,被繼承人如果是受死亡宣告的,以法院宣告死亡日的時價為準。上面所說的時價,土地以公告土地現值,房屋以評定標準價格為準

(二) 課稅遺產淨額=遺產總額 − 免稅額 − 扣除額 。

(三) 應納遺產稅額=課稅遺產淨額 × 稅率 − 累進差額 − 扣抵稅額及利息 。

〖遺產稅免稅額〗

依財政部110年11月24日台財稅字第11004670210號公告,繼承發生日(死亡日)在111年1月1日以後者,遺產稅免稅額為1,333萬元。

因繼承而移轉之土地、房屋不課土地增值稅、契稅

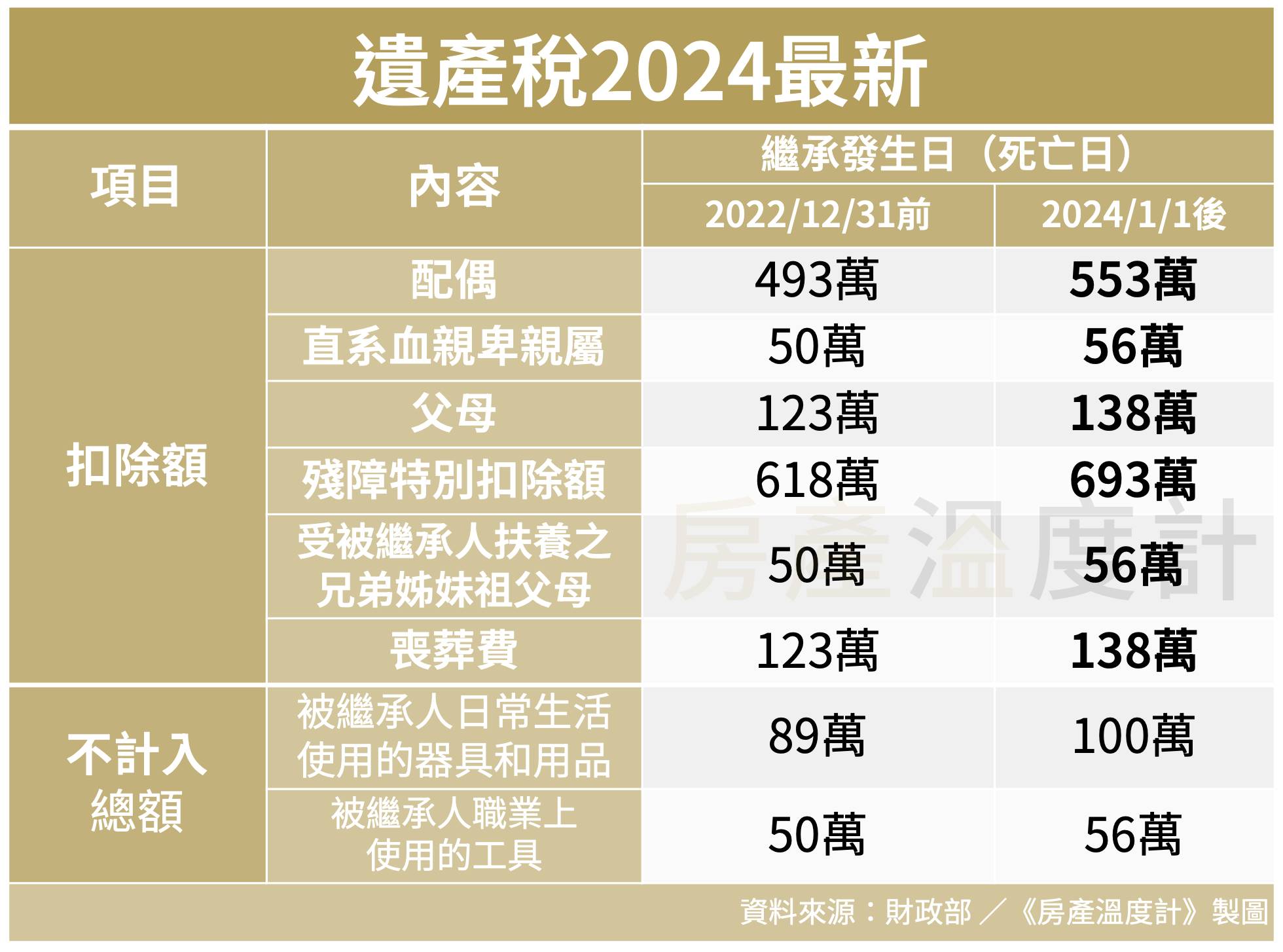

〖扣除額〗

依遺產及贈與稅法第17條第1項、第17條之1第1項規定,下列各款,應自遺產總額中扣除,免徵遺產稅:

請注意,被繼承人死亡前2年內(死亡日在1998年6月25日以前為3年內)贈與給配偶、子女、孫子女、父母、兄弟姐妹、祖父母,和這些親屬配偶的財產,應該在被繼承人死亡的時候,算作被繼承人的財產,併入遺產總額課稅,其價值以被繼承人死亡日的時價為計算標準。如果受贈人跟被繼承人間在他死亡時已沒有上面所說的親屬關係時,那麼就不必併入遺產課稅。

【以上言論,不代表《房產溫度計》立場】

分析說明

分析區間:本文分析時間範圍為2023年1月1日至12月28日。

資料來源:

《KEYPO大數據關鍵引擎》輿情分析系統擁有巨量資料,以人工智慧作語意分析之工具資料蒐集範圍:每月處理1000億以上中文資料的網路社群大數據資料庫,其內容涵蓋Facebook、YouTube、新聞媒體、討論區、部落格等網站。

研究方法:

《KEYPO大數據關鍵引擎》輿情分析系統擁有巨量資料,以人工智慧作語意分析之工具資料蒐集範圍:每月處理1000億以上中文資料的網路社群大數據資料庫,其內容涵蓋Facebook、YouTube、新聞媒體、討論區、部落格等網站,針對討論『關注遺產稅』相關文本進行分析,調查「網路聲量」(註1)、「熱門關鍵字」(註2)作為本分析依據。

*註1 網路聲量:透過『KEYPO大數據關鍵引擎』輿情分析系統,計算社群討論及新聞報導提及的文章則數,聲量越高代表討論越熱,能見度越高。

*註2 熱門關鍵字:透過『KEYPO大數據關鍵引擎』輿情分析系統,萃取網路上的文章與主題共同出現的關鍵熱詞;次數越多,字詞越大;可用來釐清核心議題與重點人事物。

【用數據陪你成家】

尋覓有溫度的心靈避風港,更多的我們👉 https://linktr.ee/housedailyview