名家專欄/囤房稅話題發燒!徐佳馨解析「房地產持有稅」一次看懂

文/徐佳馨

比起過去幾次大選各黨對打房議題頻頻出招,這次除了老調重彈的囤房稅,還沒有什麼令人耳目一新的話題讓各黨候選人發揮。無論打不打房,人生打算有間屬於自己的房子,就得知道每年有哪些固定支出要繳給政府。

看到這裡,先提醒你,地價稅繳納期限是11月30日!逾期3日將加徵1%滯納金,最高會被加徵至10%外,超過30日還沒有繳稅,由稅捐稽徵機關移送強制執行。

延伸閱讀✎懶人包/10月新制一文看懂!12項新制陸續上路

斯斯有兩種 常見「持有稅」也有兩種

首先,要了解台灣房產稅,得建立兩個觀念,第一個觀念是,擁有房地產要繳持有稅,交易房地產要繳移轉稅;第二個觀念是,台灣關於房地產的稅,除房地合一之外,都是房地分離的,所以房屋和土地有各自持有稅和移轉稅要繳。

有這兩個觀念,就很自然記得「房屋該繳的房屋稅」與「土地該繳的地價稅」。

持有稅3重點 (1)繳納時間

5月要繳納房屋稅、11月要繳地價稅,兩種稅負每年繳交一次,繳納期間都是1個月,遲繳不只要跑配合代收地方稅的金融機構一趟,逾期後每3日會加徵1%滯納金,最高加徵至10%,要特別注意。

持有稅3重點(2)稅賦如何計算

房屋稅的應納稅額=房屋課稅現值×稅率。稅率分為自用或公益出租人為1.2%、住家用稅率1.5%至3.6%、營業用稅率3至5%,原則上房子越舊、越小、地點越偏僻,房屋稅就會越便宜。值得一提的是,目前吵翻天的囤屋稅,就是增加房屋稅的稅率來達到抑制的效果,並非新的稅捐。

地價稅的應納稅額=申報地價總額×稅率。地價稅自用住宅用地享有優惠稅率2‰,如果納稅人在同一縣市擁有的土地地價總額超過累進起點地價者,依超過累進起點地價的倍數,按累進稅率課徵,稅率自10‰ 累進至55‰。

舉例

溫太太有一間台北市公寓,土地地價總額50萬,辦理自用只要千分之二稅率,一年地價稅1000元;若沒辦自用稅率變成千分之十,一年要繳5000元地價稅,一來一往差4000元。

某次遇到北市大地主,他抱怨政府稅收太重,一問之下他一年要繳1000萬地價稅,但我不過就是只有一間電梯的小白,一年地價稅大概1000元,足足差了一萬倍!還好,這麼複雜的計算,相關單位(例:地方政府的稅捐稽徵處)都會先算好,所以收到稅單就會知道要繳多少錢了。

持有稅3重點(3)「節稅」要有技巧

持有稅要節稅,正常狀況下,關鍵在「自用」。

政府對於房屋稅和地價稅的自用認定標準也不大一樣。在房屋稅的認定上,個人擁有住家用房屋同時符合「房屋無出租使用」、「供本人、配偶或直系親屬實際居住使用」以及「本人、配偶及未成年子女全國合計3戶以內」的標準,在使用情形改變或是持有戶數變更起30天內就能申請改課1.2%的自用稅率。

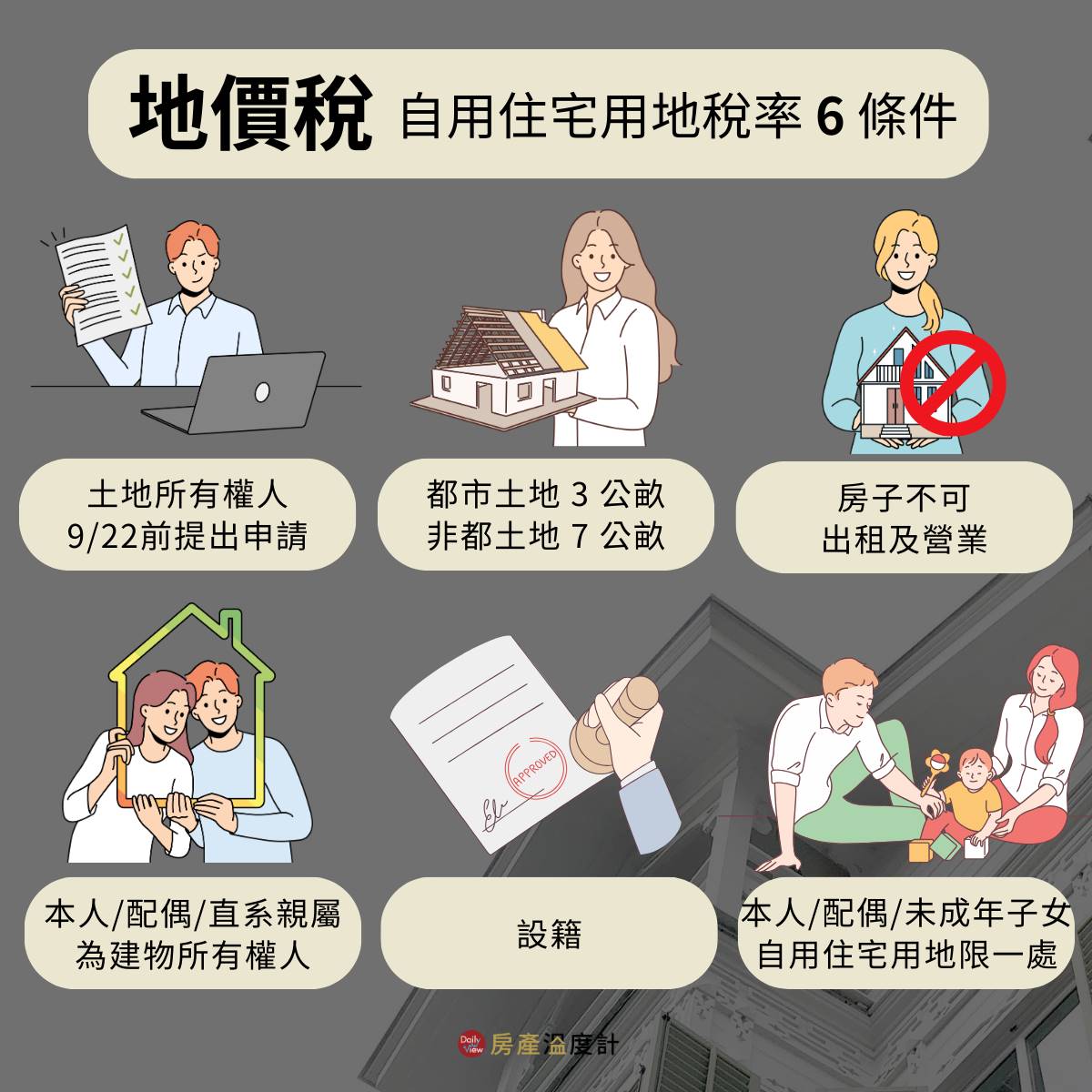

相較於房屋稅,地價稅因為自用與一般稅率差到4倍以上,規定更為嚴格,包括了必須「本人、配偶或直系親屬辦竣戶籍登記」、「沒有出租或營業」、「土地上有房子,房子是土地所有權人本人、配偶或是直系親屬的」,以及「都市土地面積最多約90.75坪,非都市土地面積最多約211.75坪。」,並以一處為限。符合以上條件的所有權人一定要記得申請,收到稅單後省下來的地價稅讓你一定超級有感。

突破自用限制的節稅技巧

不過,多屋族想要適用自用稅率也並非沒招,房屋稅因為有三戶空間,加上不用設戶籍的彈性,所以多數人還在節稅範圍內,如果真的還是不夠用,除了移轉所有權人的方式之外,可以參加政府公益出租人或社會住宅包租代管的方案,另有節稅優惠可以做為多屋族參考。

如果擁有二處以上的自用住宅想要享受地價稅優惠稅率,可以讓成年子女、祖父母、父母、岳父母等其中1人辦竣戶籍登記,在其他條件都符合的情形下,還是可以不受一處的限制,全部可以適用優惠稅率。對於買兩戶打通的所有權人,只要合於規定,可以申請經稅捐處現場勘查,查明確實打通或合併使用,合併認定為1處,則相鄰房屋之2筆土地,也是申請適用自用住宅用地稅率課徵地價稅喔。如果是家中人口少,無法同時在多處設立戶籍,那就要選擇在總地價最高的那一處設立戶籍並申請適用自用住宅用地課稅,節稅效果最大。

總歸來說,持有稅就是一種政府對房屋所有人在持有期間所課徵的財產稅,對持有者也是長期成本,所以買房子之前可以先稍微了解,再透過合法方式節稅,住得愉快也不會辜負政府鼓勵自用的美意唷。

【以上言論,不代表《房產溫度計》立場】

【用數據陪你成家】

尋覓有溫度的心靈避風港,更多的我們👉 https://linktr.ee/housedailyview