想買房「房貸」該怎麼選?一張圖秒搞懂 6種常見房貸種類

image source:pixabay

文/股感知識庫StockFeel 授權

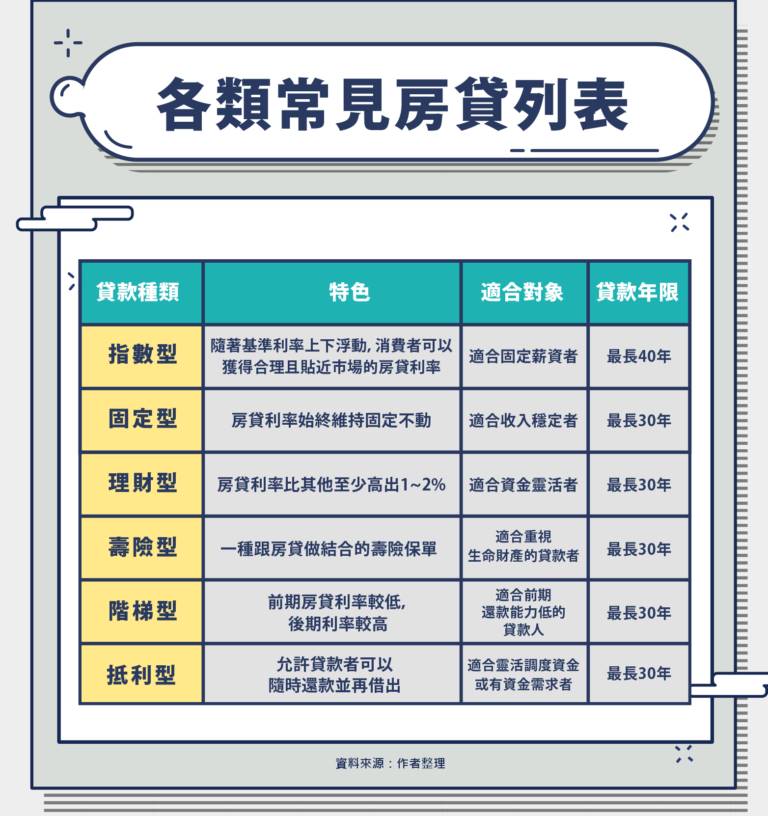

打拚了幾年終於有存款可以買間房產,不過,上網查了查資料才發現,現在怎麼會有那麼多房貸種類 ?最常見的6種房貸種類包括:

1.指數型

2.固定型

3.階梯型

4.抵利型

5.理財型

6.壽險型

到底哪一種對自己最有利呢?如果你正在猶豫不決,一起來看看這些房貸種類吧!

指數型房貸

所謂指數型房貸最早是由中國信託率先推出,是一種隨基準利率上下浮動來制定的房貸方式,通常以中華郵政或國內某些銀行定存利率平均值為基準,當利率調升時指標利率就會調升,由於其可隨市場利率變動而機動調整,使利率定價公平而透明,讓消費者可以獲得合理且貼近市場的 房貸利率 。

依照各銀行規定貸款期間不同,最長可以來到 40 年(一般常見為 20 年),貸款額度會依照房屋價值、貸款人的信用條件有所不同,而貸款人需要依照貸款條件在 寬限期 (只繳納利息)後,依照繳款金額按月償還款項(本金+利息)。

固定型房貸

所謂固定型房貸是指採用固定式利率的計算方式,房貸利率不受利率上漲的影響,讓貸款人可以清楚知道每月需要繳納多少本利(本金+利息),有效地進行財務規劃。

值得一提的是,台灣的固定型房貸並不是貸款期間都固定,由於利率計算方式為「固定利率+機動利率」,雖然固定利率不會改變,但機動利率還是會調整,一旦固定期結束後,房貸利率還是會因現況而有所波動。不過,由於此種利率在升息時,依然會比央行來得低,房貸族比較能減少因升息而造成的衝擊,利息負擔也不會出現暴增的情況。

此種房貸適合收入穩定、足夠支付固定金額,且不打算提前還款的購屋者,依照各銀行規定貸款期間不同,最長可以貸到 30 年(一般常見為 20 年),貸款額度會依照房屋價值、貸款人的信用條件有所不同。

階梯型房貸

所謂階梯型房貸是以定存利率+機動利率的計算方式,再以階梯型式分為3個階段。

●第1階段為寬限期(最長可3年),每月僅付利息。

●第 2 階段開始須依照約定攤還本金+利息,且需要償還一定比例的本金(依照銀行不同有不與上期相比例的規定,如合庫前十年需攤還本金 10% )。

●第 3 階段則依照本息平均方式攤還剩餘年數,是一種前期利率較低,後期利率較高的貸款種類。

此種房貸適合前期還款能力低的貸款人,依照各銀行規定貸款期間不同,最長可以貸到 30 年(一般常見為 20 年),貸款額度會依照房屋價值、貸款人的信用條件有所不同。

抵利型房貸

抵利型房貸是指銀行會額外給貸款者一個活儲帳戶,只要貸款者將錢存入活儲帳戶,銀行就會視同已經還款並開始計算利息,貸款餘額與利息會直接扣除帳戶裡的錢。

此種方式允許貸款者可以隨時還款,還款部位可以循環使用,但也因為是活儲帳戶可隨時使用,利率會比指數型房貸來得高,比較適合具有一定資金(存款多)且想要快速減少 房貸利息者,依照各銀行規定貸款期間不同,最長可以貸到 30 年(一般常見為 20 年),貸款額度會依照房屋價值、貸款人的信用條件有所不同。

理財型房貸

理財型房貸是一種可讓房貸價值靈活運用的貸款方式,銀行會依照抵押的房產市值評估可循環動用的額度,讓你可隨時以按日計息的方式動用,不過,利率會比一般房貸來得高,如果是動用到循環額度,則具有利率低(比信貸、車貸低)、動用才計息與隨借隨還的特性。

此種方式適合需要靈活調度資金,或短期有資金需求的貸款者,依照各銀行規定貸款期間不同,最長可以貸到 30 年(一般常見為 20 年),貸款額度會依照房屋價值、貸款人的信用條件有所不同。

壽險型房貸

壽險型房貸是一種跟房貸做結合的壽險保單,此種房貸主要是預防申貸者在契約中,遇到無法還款的重大疾病,導致殘疾或死亡時,可將保險金優先作為償還房屋貸款使用,以避免房產被銀行收回。

主要適合重視生命財產的貸款者使用,貸款利與與貸款年限會依照各銀行規定不同,最長可以貸到30 年(一般常見為 20 年),貸款額度會因房屋價值、貸款人的信用條件有所不同。

哇!終於對市場上的房貸種類有了一些認識,不過,到底要選擇哪一種,還是要經過深思熟慮一番,再配合實際情況才能做出最好的選擇。如果還不清楚房貸的種類,我們也幫大家做好統整表了,請參考:

image source:股感知識庫StockFeel

本文授權轉載自「股感知識庫」

房貸種類|指數型 固定型 階梯型 抵利型 理財型 壽險型 房貸差在哪?

跟不上最新話題、聽不懂網路流行語?

小孩子才慢慢爬文搜尋!

聰明人都在訂閱【網路溫度計Line Notify】

一鍵就訂閱,話題不漏接:https://urlink.io/j72VVVk8

想要租屋買房嗎?快來【房產溫度計】

給你完整的房市知識:https://house.dailyview.tw/